今回わかること

今回の記事では

前回までに作ってきた絶望的な

『100年計画』の立て直し方がわかります。

では、始めたいと思います。

絶望から生還するには

この絶望的な状況からの

立て直し方法として考えられるのは、

①貯金を増やす

②投資を増やす

③老後の生活費を運用(投資)

④長く働く

⑤自分が設定した『楽しく老後を暮らす』

計画の変更

(やりたい事を変更する、老後の月々の

生活費を減らす など)

の5つだと思います。

そしてこの順番に立て直しを考えていきます。

この様に言うと

「自分が設定した計画の変更が最初に

やるべきことではないか」との

お声が聞こえてきそうですが、

私たちの目的は『楽しく老後を暮らす』が

最優先事項ですので、

これを達成するために他をどう立て直すかを

先に考えていきたいと思います。

(ここは何を人生で優先するかで順番は

変わってくるかと思います)

まず①②の「貯金を増やす」、

「投資を増やす」ですが、

これには『先立つモノ』が必要になります。

これをどう捻出するかを考えます。

これはショートでもお話した「毎月家計」を

確認して収支を見ていきます。

この中で削れるところはないかを

見ていきました。

そうすると、余分なものが結構あり、

余分なものは解約など切り捨てれば

月5万円はいけそうなことがわかりました。

(だいぶムダの多い家計であることも

わかりました。。。)

この月5万円の使い道、貯金するか

投資するかを考えました。

老後前にマイナスすることが1度あり、

これは学費によるものだったので、

ここのマイナスをまずは解消しないと

子供たちを大学に行かせられないので、

まずこのマイナス解消することを考えました。

目的が上記の為、投資で減るリスクは

とれないので、確実にお金を貯める必要が

あり貯金に回すこととしました。

これにより①「貯金を増やす」ことは

できましたが、

その反面で現状では回せるお金がなく、

②「投資を増やす」ことはできませんでした。

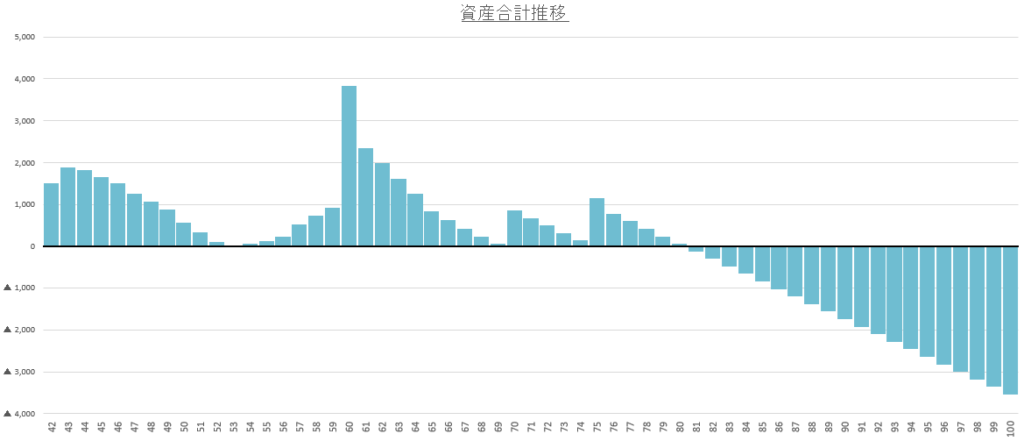

この対策で下図の様に老後前は何とかマイナスがなくなりましたが、

老後はまだまだマイナスです。。。

81歳には資産が底を尽きます。。。

次に③「老後の生活費を運用(投資)」についてですが、

これは、少し前に流行った「FIRE」の本を

読んでいた時に特に早期退職をするわけでは

ないですが、同じ考え方を使ったら

「老後前までに貯めた資産を運用して、

それで老後を暮らす」ことができないかと

考えました。

これを『100年計画』に組込むと

よくいう「FIRE」の様に元本も減らない様に

暮らすことはできませんが、

資産を長く保たせることが可能になります。

全額運用(投資)に回すのは怖いので、

2,3年分の生活費は貯金で残して、

それ以外を運用に回すようにしました。

続いて④「長く働く」は

以前も書いた様に『老後を楽しく』的には

長く老後(=退職後)の期間を取りたいと

考えているので、

60歳までというのは変更なくいきたいと

思いますので、

まずは一回パスします。

あくまで『楽しく老後を暮らす』の目標を

優先します。

最後に⑤自分が設定した

『楽しく老後を暮らす』計画の変更

これも④同様『老後を楽しく』的には

はずせない内容なので、

まずは一回パスします。

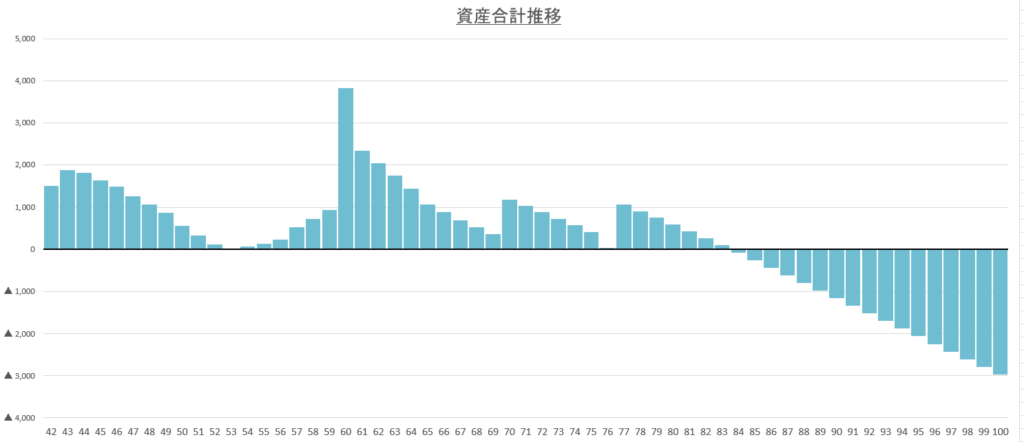

この上記の様に変更すると、以下のような結果になりました。

2度目の絶望。。。

上記のグラフの様に

まだ84歳で資産が尽きてしまうことがわかり、

2度目の絶望を味わいました。。。

「まだダメか。。。」と率直に思いましたが、

自分の老後が破綻するので、

そうも言っていられません!!!

もう一度見直して、立て直していきます。

そろそろだいぶ長くなってきたので、

このブログのコンセプト

『5分以内に読み終わる』に沿って、

今回はここまでにさせて頂いて、

次回に続きたいと思います。

次回

次回はこの続き、

2度目の絶望からの立て直し方法について

詳しくお話していきたいと思います。

今回も読んで頂きありがとうございました。

では、また。

コメント